Как меняется фондирование казахстанских банков: ключевые вызовы и проблемы

Казахстанский фонд гарантирования депозитов (КФГД) провел обзор изменений в структуре финансирования операций казахстанских банков, вызванных глобальными кризисами, пандемией и внутренними экономическими факторами. Анализ показывает, что банки были вынуждены перестроить свои стратегии фондирования, и сегодня они сталкиваются с вызовами, которые подчеркивают уязвимость текущей модели финансирования.

История зависимости от внешнего фондирования: уроки прошлого

До глобального финансового кризиса 2008 года казахстанские банки активно использовали внешние займы как основной источник финансирования, включая кредиты и еврооблигации. На начало 2007 года внешняя задолженность банков превышала 33 млрд долларов США, что составляло более половины их обязательств. Однако такая модель оказалась крайне рискованной: банки перекладывали валютные риски на клиентов, чьи доходы в основном были в тенге. Ситуация обострилась во время кризиса, когда ликвидность на мировых рынках резко сократилась, а стоимость заимствования выросла. Эти события наглядно показали необходимость пересмотра стратегии фондирования.

Переход к внутренним источникам: решения и недостатки

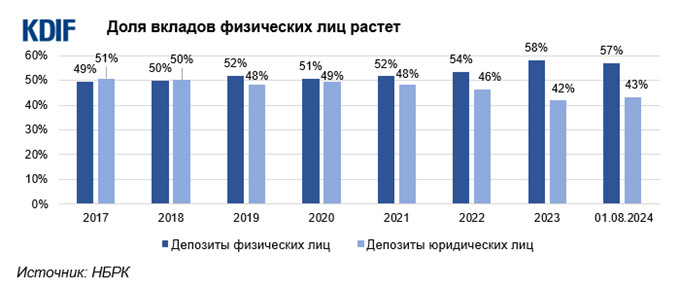

С 2016 года, после запрета на валютные ипотечные займы для заемщиков без валютных доходов, банки стали ориентироваться на внутренние источники фондирования, главным образом депозиты населения. Это позволило значительно снизить внешние валютные риски, но не решило всех проблем. В настоящее время вклады физических и юридических лиц составляют около 68% фондирования банковского сектора Казахстана. Депозитная база с 2007 по 2024 год увеличилась более чем в семь раз, однако основной ее прирост обеспечивается краткосрочными вкладами.

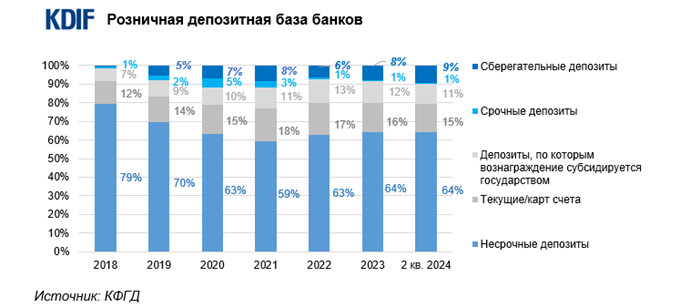

Хотя преобладание внутренних источников делает банки менее зависимыми от глобальных финансовых шоков, высокая доля несрочных депозитов в структуре фондирования вызывает опасения. Такие депозиты подвержены досрочному изъятию, что может создавать риски ликвидности, особенно для банков, ориентированных на долгосрочное кредитование. Для поддержания стабильности необходимо дальнейшее развитие сегмента срочных и сберегательных депозитов, которые могут стать более надежной основой для долгосрочных активных операций.

Снижение долларизации: шаг к стабильности, но не без проблем

Одним из ключевых достижений последних лет стало снижение уровня долларизации депозитов. Если в 2015 году более 70% вкладов были в иностранной валюте, то к 2024 году этот показатель снизился до 26%. Это результат государственной политики по дедолларизации экономики, включая меры по увеличению доходности тенговых депозитов и ограничению валютных сделок. Однако, несмотря на успехи, экономическая привязанность к доллару остается значительной, что продолжает влиять на восприятие риска среди населения и бизнеса.

Проблемы долгосрочного фондирования

Для казахстанских банков актуальной проблемой остается недостаток долгосрочного фондирования. Хотя сберегательные депозиты демонстрируют рост, его темпы пока не способны обеспечить устойчивую базу для долгосрочного кредитования. Разрыв между сроками активов и пассивов продолжает представлять собой системный риск для банковского сектора. Меры, предпринимаемые банками и КФГД, направлены на стимулирование долгосрочных вкладов, но для достижения необходимых объемов необходимо продолжать работу по улучшению условий для сбережений в национальной валюте.

Устойчивость под вопросом

Казахстанские банки проделали значительный путь от зависимости от внешнего фондирования к более стабильным внутренним источникам. Однако структура фондирования остается недостаточно сбалансированной, с высокой долей краткосрочных вкладов, которые подвержены рискам изъятия. Для укрепления устойчивости финансовой системы необходимо продолжать развитие срочных и сберегательных сегментов, а также повышать доверие населения к тенговым активам. Пока эти вызовы остаются нерешенными, стабильность банковского сектора будет находиться под давлением, а потенциальные риски несоответствия сроков активов и пассивов – источником проблем для всей экономики.